【電荒解碼】內地限電待救 成因影響逐個數(多圖)

自9月下旬開始,廣東省內不少工廠被下令「開三停四」甚至「開一停六」,工業生產被嚴重擾亂,考慮到年底是全球消費旺季,限產對相關企業帶來了致命的打擊。在初期,有人認為限產措施和國家發改委的「能耗雙控」(能源消耗總量和強度雙控)政策有關,但隨著影響逐漸浮出水面,廣東政府緊急關停節慶燈光表演、上調電價,廣州部分地區甚至要「有序用電」,外界這才漸漸意識到,廣東缺電了!

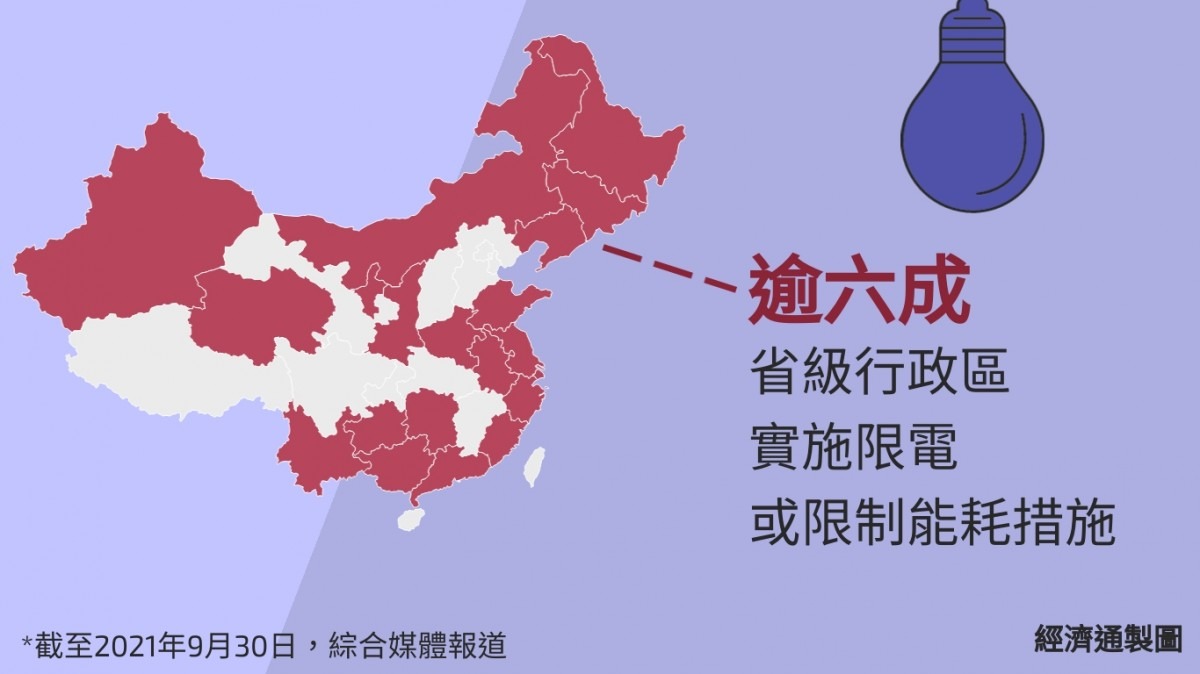

事實上缺電的不止廣東。綜合內地媒體報道,全國超過六成的省級行政區都在實施限電或者「能耗雙控」措施,即使是聲稱沒有限電的北京和上海,都曾以「電力檢修」的名義進行大範圍的分區停電。值得留意的是,以「不定期、不定時、無計劃、無通知」拉閘限電而備受爭議的東北三省,工業規模排在末段班,用電一向充裕,但卻因為向華北電網輸電,導致用電緊張,換言之,這次「用電荒」恐是全國性的。

《經濟通通訊社》綜合了幾條外界最關心的問題,讓讀者了解今次限電潮的大背景:

限電對中國經濟的影響有多大?

停電意味著工業生產陷入停頓,對才擺脫疫情影響沒多久的中國而言,負面影響自然不言而喻。事實上,中國企業自年初開始,已深受國際大宗商品價格上漲之苦,對企業成本帶來沉重壓力,而電力供應不足則是其衍生的最嚴重的問題。由國務院總理李克強主持召開的國務院常務會議,亦連續多月提到要減緩大宗商品價格上漲對企業生產經營的影響,不過仍苦無良策。

缺電對中國經濟的影響相當直觀,各地限電限產措施主要是在9月22日起開始的,佔了整個9月份的三分之一,而就在該月,中國官方製造業採購經理指數(PMI)只有49.6,是去年2月以來首次降至榮枯線以下,意味著工業生產重返萎縮。

而接下來即將公布的第三季GDP數字,則更為關鍵。發改委此前警告九省加強「能耗雙控」,大行高盛預計將會有44%的工業活動受影響,再加上政府財政支持減慢,該行把中國第三季的GDP按季增長預測降至零,按年增長由5.1%降至4.8%;全年GDP按年增長預測則由8.2%降至7.8%。

電力短缺和低碳運動有關嗎?

國策提倡環保整改,中央政府提出雄心勃勃的環保目標:力爭於2030年前二氧化碳排放達到峰值,努力爭取2060年前實現碳中和(簡稱「30.60」目標)。在去年12月召開的中央經濟工作會議上,中國將「30.60」目標列為今年的重點任務,要求加快調整優化產業結構、能源結構,大力發展新能源。

作為煤炭大省的山西省成為環保整改的重點區域,「十三五」期間超額完成去產能任務之餘,去年再關閉75座煤礦,退出產能4099萬噸,據報山西省過去兩年焦化行業壓減產能共4129萬噸。除山西外,內蒙、貴州、福建、陝西、甘肅等省份都在持續縮減煤炭產能。

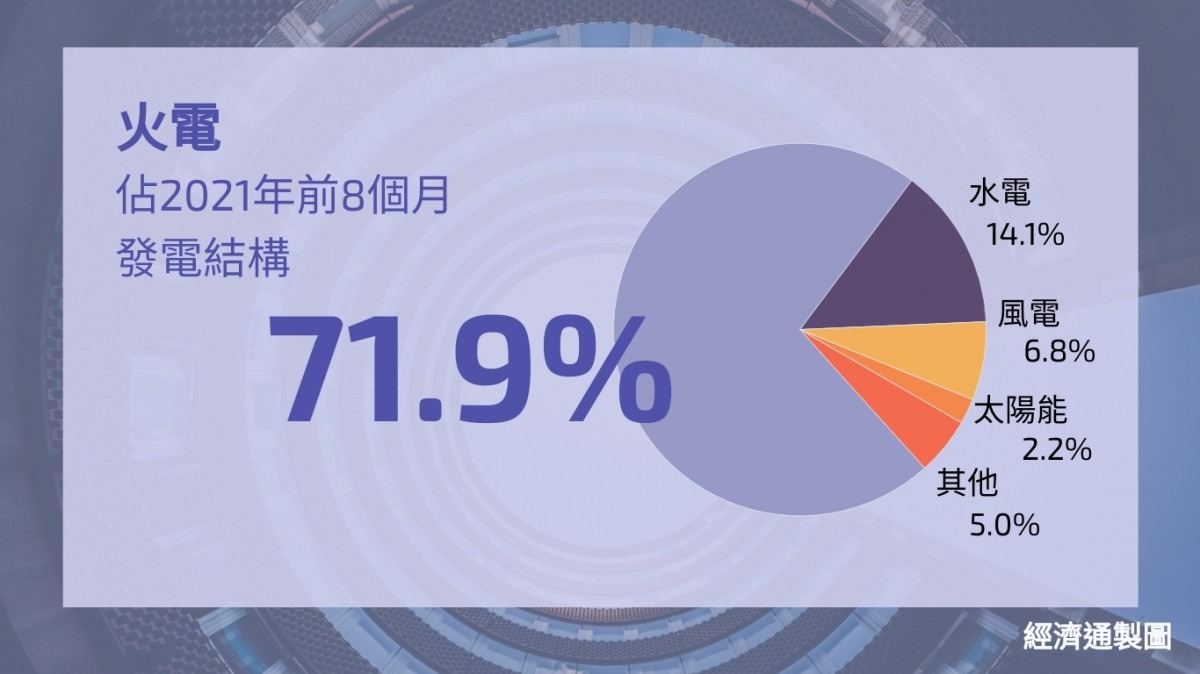

在煤炭減產的同時,當局致力推廣清潔能源發電,光伏產業更一度成為今年資本市場上的風口,但事實上中國的發電結構未見太大改善。資料顯示,火電仍然是全國電力供應的主要來源,在今年首8個月佔發電結構超過七成,而太陽能發電及風力發電加在一起,還不到全國供電的一成。

在多地拉閘限電引發關注後,官媒《人民日報》曾發表文章,批評部分地方政府平時高喊綠色發展口號,實際工作中卻一再追逐短期效益,對新發展理念的認識有偏差,不積極謀劃綠色低碳轉型。盡管文章只是提及地方政府應付上級要求「一刀切」減排,但亦可以從中看出,中國還未有做好能源結構轉型的準備。

清潔能源的弊端在於發電量嚴重受天氣影響,若中國在未有做好萬全準備,貿然進行運動式的能源改革,供電不穩定的情況將會愈來愈頻繁,從而影響到全國各地的工業生產情況,同時損害外資到華設廠的信心,甚至令中國在全球供應鏈中掉隊。

中澳關係轉差 對煤炭供應影響幾何?

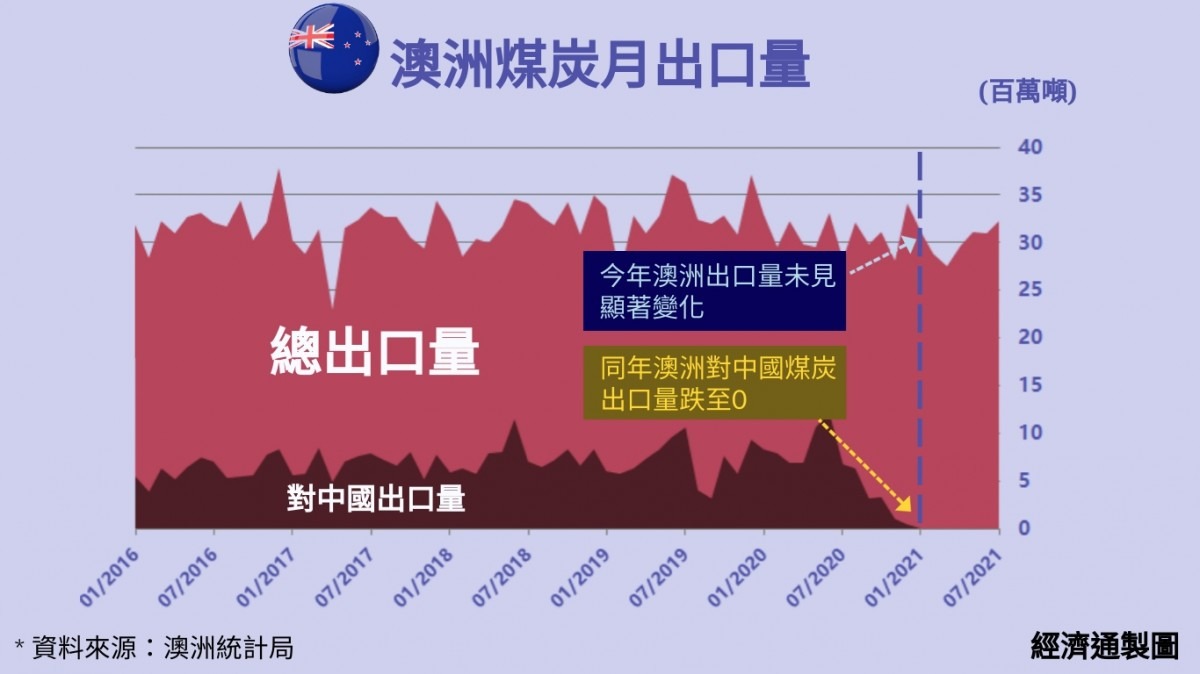

最早提出新型冠狀病毒溯源調查的澳洲,與中國的關係因而轉差,澳洲最近更與美國及英國簽署一項歷史性的安全協議「AUKUS」,兩國關係直接跌至冰點。中國海關自去年開始以各種理由拒絕澳洲貨物通關,包括海鮮、豬肉、紅酒等,連煤炭也不例外,根據澳洲統計局,自今年1月起,澳洲對中國煤炭出口量跌至0,而在2019年,澳洲向中國出口了超過8000萬噸煤炭,是中國當年總進口量的約三成。

但要留意,無論是澳洲的煤炭出口量,還是中國的煤炭進口量,與往年相比都沒有明顯的變化。從下圖可見,澳洲煤炭月出口總量只見到季節性的波動,不見整體向下的趨勢:澳洲今年7月的煤炭出口量為3233萬噸,按年增長14%,較2019年同期也只不過減少11%。而根據中國海關總署的數據,中國8月煤炭進口2805萬噸,按年大增36%。

中國轉向印尼、俄羅斯、南非等地購買煤炭,但澳洲能以較低價錢穩定地向中國提供高質素煤炭,對中國市場而言具一定的不可替代性。據澳媒年初引述當地煤炭公司指,中國輾轉從其他國家如印度、巴基斯坦採購煤炭,最終買到的還是澳洲貨,所以中國的進口禁令對澳洲煤炭銷售影響甚微。據澳方數據顯示,澳洲對印度的煤炭出口於去年下半年起突然大增,今年7月出口量同比大增近47%,這些多出來的煤炭,很可能流入了中國市場。

中國仍然在進口大量煤炭以應付市場需求,但要留意成本價格在急增,例如俄羅斯煤炭比澳洲同等級產品的價格要高一倍,至於那些二手澳洲煤炭,自然會有「中間商」賺差價。失去了澳洲的低價煤炭,進口成本自然會推高國內煤炭的價格。

煤價貴是缺電的元兇?

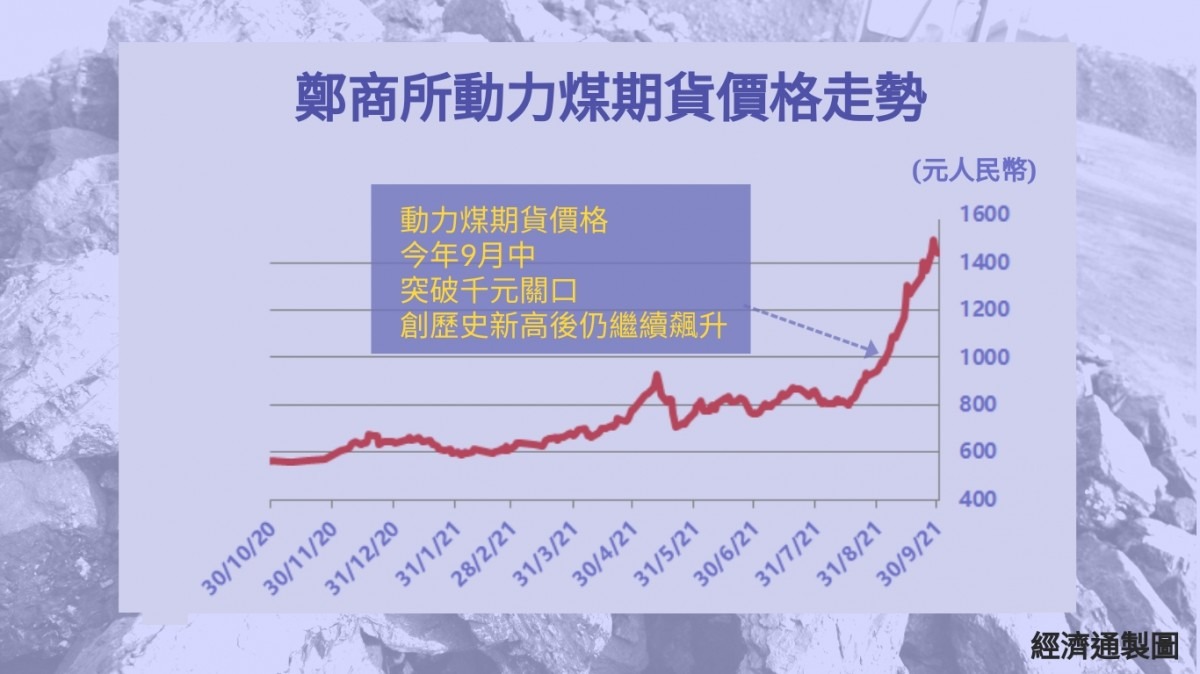

中國快速退出煤炭產能,盡管今年前八個月煤炭產量整體增長4.4%,達到26億噸,但按月來看,中國自去年12月的破紀錄月產量一路下降,直至今年8月才出現逆轉,總體而言遠低於中國的潛在產量。國內煤炭供不應求,進口煤價節節上升,令鄭商所動力煤主力期貨價格年內漲了超過一倍,上月中突破千元(人民幣.下同)關口刷新歷史記錄,現在動力煤期貨價格已經去到每噸1400元之上,現貨價格更高達每噸1600元。

不過單單是煤炭價格上升,不足以令多地出現電力缺口,盡管煤價貴了一倍,但總供應未見太大變化,只要發電廠上調電價,將增加了的煤炭成本部分轉嫁給消費者,理論上可以達至市場均衡。而在中國,「煤價跟市場,電價跟計劃」的體制特點,令到今次缺電情況變得具「中國特色」。

中國過往採用煤電價格聯動機制,由國家發改委統一決定煤電標桿上網電價,直至2020年電價改為基準價機制,各地電價最多上浮10%、下浮原則上不超過15%,不過相對於煤價的升幅,電價上調上限遠不夠用。與此同時,電價成本十分接近於需求端,上調電價會對民生產生即時性影響,所以從社會穩定而言,如非必要地方政府也傾向不上調電價。

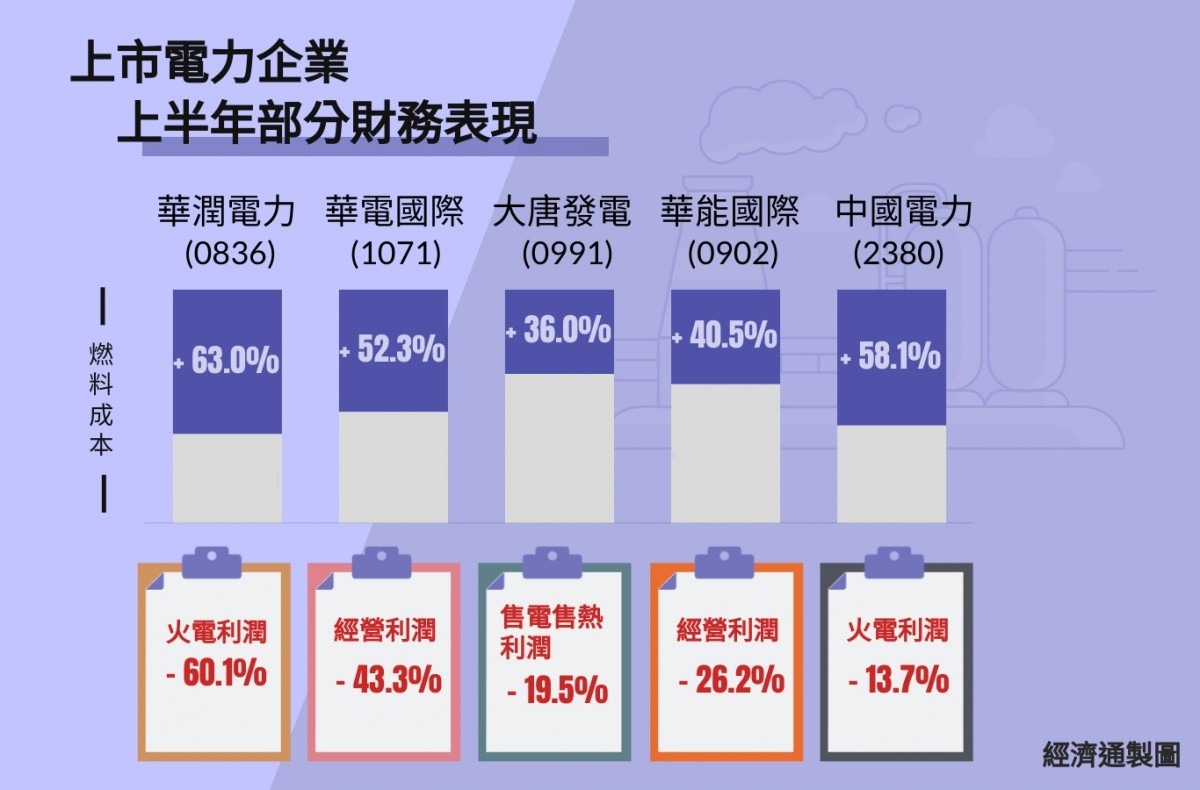

在這種情況之下,大部分煤炭成本只能由發電廠承受,在本港上市的五間內地電力公司,不利情況已經在中期業績上開始浮現,燃料成本增長36%至63%不等,其中華潤電力(00836)的火電部門淨利潤同比暴跌超過六成,華電國際(01071)經營利潤同比縮減逾43%。而到了第三季情況迅速惡化,不少火電廠對媒體表示,目前發的每一度電都在蝕錢,除非政府施加壓力,電廠並無動力供應更多電力。大政府下造成的市場失衡,可以說是中國增加電力供應的一大難關,若問題未能妥善解決,隨著碳中和政策逐漸深入,中國未來數年都可能要面對缺電的困擾。

撰文:經濟通通訊社記者楊英傑