【肺來橫禍】內地首季增長暫看4.5% 若5月仍未控或出大招

一場發源於「九省通衢」重鎮--武漢的新型冠狀病毒肺炎疫情,從最初當地官方口中的「可防可控」,演變成逾千人喪命的「人民戰爭」,例行3月頭開幕的全國兩會更恐破天荒延期。

封城停工、人人自危之下,從零售餐飲到電影票房、從手機到汽車、從航空到旅業……影響之慘烈猶超2003年SARS。時值中國全面建成小康社會的決勝之年,尚未見頂的新冠疫情,如何進一步拖累本已放緩至近30年來最慢的內地經濟增長?一文看懂華爾街的最新評估。

封城停工、人人自危之下,從零售餐飲到電影票房、從手機到汽車、從航空到旅業……影響之慘烈猶超2003年SARS。

消費佔比大增,準封城拖累生產率

新冠肺炎疫情對中國經濟的衝擊超越當年SARS,似已成為經濟學家的共識。回看17年前,SARS令中國2003年第二季GDP增速按季下挫2個百分點至9.1%;隨著世衛7月5日宣布全球疫情基本受控,經濟於投資帶動下迅速反彈,全年固定投資增速高達26.7%;地產熱下,M2增速亦飆至19.58%。

不過,所謂「The past was a lie」,拋開中國的經濟總量佔全球比重已從當年的4%升至16%,最顯著的區別是,內地經濟對最終消費支出的依賴較2003年早不能同日而語(2003年35.8%,2019年57.8%),而包括北上廣深等核心城市在內的至少80個城市全數採行「封閉式管理」,對生產率的影響更深更廣,內地首季GDP增速大減勢板上釘釘。

實現小康目標,全年須增5.5%

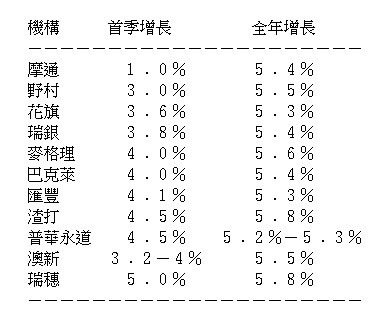

對於首季,目前市場預估中值為4.5%,即較2019年第四季的6%倒退1.5個百分點,惟就被野村評論為「太樂觀」,該行最新削減預測至3%。花旗、瑞銀、高盛、匯豐分別預測為3.6%、3.8%、4%、4.1%;摩通僅看增1%,Evercore ISI甚至預計零增長。

至於全年,最悲觀的暫屬標普的5%;普華永道於假設疫情在3月底或4月初進入收尾階段情境下,料GDP增速降至5.2%-5.3%;其次為花旗、匯豐,同假設疫情3月底受控情境下,料GDP增5.3%;瑞銀則看5.5%。

麥格理、瑞穗同預期全年GDP增5.6%;澳新、穆迪、領航(Vanguard)則暫維持增長預期為5.8%。此外,基本預測為5.5%的高盛警告,若疫情嚴重持續至第二季,則全年GDP增速或降至5%或更低。

根據國務院參事夏斌較早時的說法,今年GDP增長若達5.5%-6%之間,就可以確保全面小康社會的GDP翻一番的目標實現。由此看,盡早遏制新冠肺炎疫情擴散蔓延勢頭,至關重要。

北上廣深等核心城市在內的至少80個城市全數採行「封閉式管理」,對生產率的影響更深更廣。

減息降準難避,終極或鬆地產調控

國家主席習近平上周二(11日)派定心丸稱,有能力、有信心、有把握完成既定經濟社會發展目標。

花旗預計,今年赤字率料會提升至3.5%水平,地方專項債亦會擴大至3.5萬億元;人民銀行並料在第二季及第三季分別減息10點子(MLF利率周一已下調10點子)及5點子,同時各降準50點子。

野村則預料,中央勢提供流動性及信貸以支撐經濟,未來將減息、降準、公開市場操作等並舉,並料人行推出定向信貸支持,以扶助企業及家庭。高盛更稱,如疫情到5月仍得不到控制,政府或像2015年那樣放鬆房地產市場調控。

刺激雙刃劍,恐威脅主權信用評級

對此,國際貨幣基金組織高級官員已示警,中國固然有採取財政刺激的餘地,但不應忽視結構性改革和應對信貸快速增長的措施;標普則稱,如政府急於通過大規模刺激措施來支撐增長,那麼可能給主權信用評級帶來更重大威脅。

從確診、死亡病例人數、史無前例的封城範圍看,中國都無法像2003年利用「入世」紅利及基建狂潮短期走出SARS陰影般,輕易擺脫新型冠狀病毒的打擊,無論是更寬鬆的貨幣政策,還是更進取的財政刺激,其效用前景及後遺症都勢更錯綜複雜。

表列大行對中國首季及全年增長預測

撰文:俞瑾